「暦年課税」2024年1月からどう変わる?

2024年1月以降に行われる暦年課税贈与を対象として、相続税の生前贈与加算の期間が段階的に7年に延長されます(現行は3年)。今回は「暦年課税」における“贈与税の計算方法”と2024年1月から何が変わるのか、その改正点についてお伝えします。

暦年課税・・・1年間に贈与された財産の総額に基づき、110万円を超える部分に課税される方式。110万円以下の贈与は申告不要。法定相続人候補が贈与を受ける場合、暦年課税に加えて相続時精算課税が選択可能。

生前贈与の課税方法

贈与があった際、財産を受け取った側(受贈者)は贈与税を納める必要があります。この贈与の課税方法には「暦年課税」と「相続時精算課税」の2つがありますが、今回は「暦年課税」に焦点を当てていきます。

「暦年課税」における贈与税の計算方法

「暦年課税」は、受贈者が1年間(1月1日~12月31日)に受け取った財産の合計額から、基礎控除(110万円)を差し引いた残額について、贈与税の税率を掛けて贈与税額を計算します。計算式は以下の表の通りです。

(1年間に受け取った財産-基礎控除額)× 贈与税の税率 - 控除額 = 贈与税額

【例】父から成人した息子Aに500万円を贈与した場合の、Aが納税する贈与税額

(500万円-110万円)×15%-10万円=48.5万円…Aの納税額

では、父だけでなく、母からも500万円を贈与した場合、Aの納税額はいくらになるでしょう?

Aは、父・母それぞれの贈与に対して基礎控除(110万円)が使える訳ではありません。あくまでも、息子Aが1年間に受け取った財産の合計額で計算を行うので、納税額は177万円※になります。

※(500+500-110)×30%-90万円=177万円

相続税の生前贈与加算とは?

相続税の生前贈与加算とは、被相続人(亡くなった人)が、相続人(息子等)などに対して生前に暦年課税贈与を行っていた場合、亡くなる直前(亡くなる3年以内)に行った暦年課税贈与は、相続財産として加算がされるという制度です。これは、亡くなる直前に相続税を減らす目的で親族へ贈与することを防止する為です。

つまり、極端な話をすると亡くなる2ヵ月前に1億円の贈与を息子に行った場合、それは相続財産に加えて計算しますよ、という話です。又、別の例でいうと、毎年1,000万円ずつ5年に分けて生前贈与を行っても、最後の贈与が終わってから3年が経過しないと、相続財産に加算されます。尚、この生前贈与加算は基礎控除範囲内の110万円以下の贈与であっても、相続開始前の3年以内に行われた暦年課税贈与は生前贈与加算の対象となります。現行制度では、図のように亡くなる3年以内に行われた贈与(計610万円)が相続財産に加算されます。

※本コラムは株式会社財産ドックの記事を引用しています。

みのり商会は、「株式会社財産ドック愛媛松山センター」として株式会社財産ドッグとパートナーシップを結んでいます。

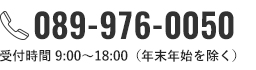

自分の財産を健診し、健全な資産へと治療していく。「不動産相続」「土地の有効活用」など、皆様の財産を健全に維持するためにも、みのり商会にご相談ください。