実家の売却は生前贈与?それとも相続?違いを説明します!

皆さんは、実家を将来どうするか考えたことはありますか。

もし売却するとお考えの場合は、いつ売却しようとお考えでしょうか。

不動産は、贈与を受けるタイミングによって節税にもなり、トラブルを避けられます。

今回は、実家の売却を生前贈与と相続する場合に分けて解説します。

□生前贈与と相続の違い

贈与とは、親名義の土地や不動産などの財産を子の名義に変更する一連の手続きのことを指します。

贈与の中でも、贈与する親が生存しているうちに財産を受贈者である子の名義に変更して、無償で譲ることを「生前贈与」と言います。

亡くなった人の財産を、法律に定められている順に基づいて継承する「相続」とは異なることを覚えておきましょう。

生前贈与は、贈与者が生存している間に贈与が行なわれることが大きな特徴です。

そのため、贈与者の意思を確実に反映でき、兄弟間でのトラブルを避けて公平に納得しやすい贈与が行えます。

また、贈与者の死後、相続が発生した際に相続税が課されますが、その相続税をあらかじめ贈与しておくことで、負担を軽減できるでしょう。

それに対して相続は、遺産分割協議を行なって名義変更がされる場合、税金が安くなります。

生前贈与では贈与税、相続では相続税を支払う必要があることを覚えておきましょう。

相続税には基礎控除があるため節税になるケースがあります。

生前贈与と相続の大きな違いは、所有権と受け取れるタイミングです。

生前相続は、「自分が渡したい人」に対して自由に不動産を渡せるので、所有権はあくまで贈与者にありますが、相続は「相続人」に不動産の所有権が移転します。

また、受け取れる時期も贈与者のタイミングで贈与できる生前贈与に対して、相続は贈与者の死後であることも押さえておきましょう。

□場合に応じて生前贈与と相続のどちらがお得か変わる

将来的に評価額が上昇する見込みがある財産の贈与の場合は、生前贈与をおすすめします。

贈与する際にかかる贈与税は、贈与の契約が成立した際の財産評価額です。

後に評価額が上昇した分、損してしまうので、税負担を抑えられる生前に贈与する方が良いでしょう。

また、20歳以上の子供に65歳以上の親が贈与する場合も生前相続の方が良いケースがあります。

理由は、贈与税の支払い方法として「相続時生産課税制度」を選択できるからです。

2500万円の基礎控除に加え、以前に支払った贈与税分割も控除される場合があります。

上記で紹介した場合以外は、相続をする方が良いでしょう。

贈与税は、相続税より高く設定されているため税負担が大きくなります。

また、相続税では、原則として3000万円の基礎控除が適用されるので、一般的な戸建てやマンションでは非課税になる場合がほとんどです。

「絶対に生前贈与を行うべき」や「相続しか選択肢がない」わけではなく、個人の状況に応じて、どちらを選択するかは異なるでしょう。

どちらが節税になるか、個人だけでの判断は難しいですよね。

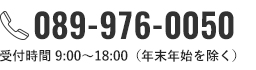

当社では、専門家が丁寧に生前贈与、相続についてご説明した上で、お客様に最適な贈与の方法をご提案させていただきます。

□まとめ

今回は、生前贈与と相続の違いとどちらを選択するべきかをご提案しました。

お客様がどちらを選択されるか一人でお考えになることは安易ではないでしょう。

お客様の必要性に応じて寄り添いながら最良の方法をご提案させていただいている当社にぜひご相談ください。

(上記の情報は2020年8月のものです)