不動産を相続する時に注意が必要!延納期間の上限について解説!

相続税の納付が困難な場合は、納付期間の延長ができることをご存知ですか。

相続財産が大きかった場合は、相続税の額も大きくなり、期間通りに納付することが難しくなってきますよね。

ここでは期間を延長するための要件と延長可能な上限について解説をします。

□相続税の延納について解説

相続税が発生した場合は、一時に納付することが原則です。

ところが、相続税の額によっては、一時に納付することが大きな負担になってしまうこともありますよね。

このような事態に対応するために、延納という制度があります。

延納をすると、相続税を年賦で納付できるようになります。

ただし、延納期間中は利子税の納付が必要になります。

そのため、利子税の負担も考えて、延納をするかどうか決めることが大切ですね。

延納を申請するには、いくつかの要件を満たす必要があります。

まず、相続税が10万円以下であれば、そもそも延納の申請はできません。

また、本当に納付が困難である範囲内の金額しか延納はできません。

このように、納付が困難ではないにも関わらず、延納をすることは許されないのですね。

延納する税額が100万円以上、または延納期間が3年以上である場合は、担保を提供する必要があります。

このとき、延納税額と利子税の額に相当する担保が必要になるので注意しましょう。

担保として、国債や地方債、社債や有価証券を提供できます。

もちろん、土地や建物なども担保になります。

延納の申請には期限があるため、相続が発生したらなるべく早めに書類を準備しておきましょう。

延納証明書と担保提供に関する書類を税務署長に提出することで、申請ができます。

□延納期間の上限について解説

相続税の納付をいつまでも引き伸ばすことはできません。

相続する財産によって、延納可能な期間は決められているのです。

全体の相続財産の内、不動産等の割合が75パーセント以上であれば、不動産等に係る延納相続税額を最長20年間延納できます。

ただし、動産等に係る延納相続税額は、10年までしか延納ができません。

全体の相続財産の内、不動産等の割合が50パーセント以上75パーセント未満であれば、不動産等に係る延納相続税額は最長15年間延納できます。

この場合も、動産等に係る延納相続税額の延納上限期間は10年となっています。

全体の相続財産の内、不動産等の割合が50パーセント以下であれば、延納期間は最長でも5年となっています。

□まとめ

延納をするためには、いくつかの要件を満たす必要があるのですね。

相続税の納付が難しいと思われる方は、ぜひこの制度を活用してみてください。

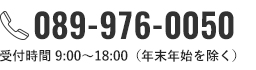

当社にお問い合わせいただければ、相続について何でも無料で相談ができます。

相続に関して何かお困りの方は、お気軽にご連絡ください。