相続した土地の売却にかかる税金とは?節税対策もご紹介!

相続した土地を売却する際に、特に気にかかるのが税金ですよね。

いくつもの税金を負担することになるのかとつい不安になります。

そこで、今回は相続した土地の売却にかかる税金をご紹介します。

さらに、税金負担を軽減するための節税対策も合わせて紹介しますので、相続不動産の売却をご検討中の方は参考にしてください。

□相続した土地の売却にかかる税金とは?

1つ目は、登録免許税です。

これは不動産の相続など、所有権を移転するために行う名義変更の登記手続きの際に課される税金です。

2021年12月現在、土地の評価額の0.4パーセントと定められています。

2つ目は、印紙税です。

土地売買などに関する経済取引をもとに、売買契約書などの文書を作成した際にかかる税金をいいます。

3つ目は、譲渡所得税です。

この税金は土地を売却した際に発生する利益にかかります。

土地の保有期間が5年以下だと税率は30パーセント、5年を超えると15パーセントと決められています。

4つ目は、住民税です。

生活するにあたって必ず支払うことになる税金です。

土地の保有期間に応じて税率は変化し、5パーセントもしくは9パーセントとなります。

5つ目は、復興特別所得税です。

東日本大震災による被災地復興を目指すために特別措置として設けられた税金です。

譲渡所得税の税率に2.1パーセントが加算された税額を支払う必要があります。

□土地の売却における節税対策とは?

1つ目は、特別控除3000万円を利用することです。

不動産を相続してから3年が経過する日が所属している年の12月31日までに売却した場合に譲渡所得から最大3000万円を控除できます。

2つ目は、不動産の10年以上にわたる保有の軽減税率の特例です。

家屋や土地の保有期間が10年超だと軽減税率の特例を受けられます。

税率は6000万円以下だと10パーセント、6000万円を超える部分が15パーセントに軽減されます。

3つ目は、空き家を売却した場合の特例による節税方法です。

空き家となった相続財産を平成28年4月1日から令和5年12月31日までの間に売却し、一定の要件を満たすと最大3000万円を譲渡所得金額から控除されます。

4つ目は、相続税が取得費に加算される特例の利用です。

相続財産を一定期間内に譲渡した際に、相続税額の一定金額を取得費に加算できます。

相続税の一部を取得費としてみなせると、収入金額からマイナスする金額を増額できるため、かかる税金を減らせる効果があります。

□まとめ

今回は相続した土地にかかる税金と節税対策を紹介しました。

以上のことから、土地売却での税金に関してアドバイスを行う業者を選ぶことをおすすめします。

当社でも税金に関してアドバイスさせていただくほか、売却時期や必要経費なども合わせて助言いたします。

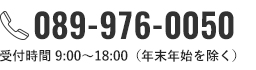

土地の売却をご検討中の方はお気軽にご相談ください。