生前贈与と相続、どちらが良いの?それぞれの特徴を解説します!

多くの資産を抱える方にとって、それらをどのように引き継ぐかを考えることは重要です。

そこで今回は、生前贈与と相続、それぞれの特徴について解説します。

節税のための、おすすめの選択方法についても解説するのでぜひ最後までご覧ください。

□贈与税と相続税について解説します!

*贈与税

生存している個人から財産を受け取ったとき、贈与税の課税対象となります。

贈与税には、暦年課税と相続時精算課税の2つがあります。

暦年課税は、1年間に贈与を受けた財産の合計から、基礎控除額110万円を差し引いた残額に税率をかけて計算します。

この中でも、20歳以上の人が父母や祖父母などから受けた贈与を「特例贈与財産」、それ以外を「一般贈与財産」と分けており、特例贈与財産のほうが税額は低く設定されています。

一方、相続時精算課税は、親子間などの贈与で一定の要件を満たす場合に適用できる制度で、2,500万円までの贈与について非課税枠があり、それを超えると20%が課税されるというものです。

*相続税

亡くなった方から相続により取得した財産は、相続税の課税対象となります。

ただし相続税には様々な控除が存在します。

ここでは基礎控除額と、配偶者の税額軽減について解説します。

相続税の基礎控除額は、3,000万円+法定相続人の数×600万円で求められます。

この式からも分かる通り、これは法定相続人の数によって変わることも大きな特徴です。

また、配偶者は1億6,000万円まで相続税がかからないことに加え、一定の小規模宅地には大きな減額率が設けられています。

□生前贈与と相続、どっちが良いの?

相続においては遺産総額が基礎控除額以下なら相続税の申告も不要なため、相続税を選択するのがおすすめです。

一方億単位の資産を持つ方は、高額な相続税が発生してしまうため、相続だけでなく生前から徐々に贈与を行うのが良いでしょう。

なお、同居している自宅などを贈与してしまうと、相続時に居住用宅地の評価額を下げることができるという優遇措置が受けられる対象から外れ、節税対策としては不利となってしまいます。

□まとめ

今回は、生前贈与と相続、それぞれの特徴について解説しました。

どちらも条件に応じた様々な控除が定められており、自分に合った財産の引継ぎ方法の選択は非常に難しいといえます。

当社は不動産の売買だけでなく不動産コンサルティングも行っております。

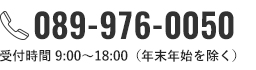

財産管理にお悩みの方はぜひ1度当社にご相談ください。